Um novo estudo da empresa de consultoria Roland Berger traz novos dados sobre o mercado de aftermarket e aponta oportunidades.

Em meados de 2012, a AutoMOTIVO publicou uma matéria sobre um estudo de Stephan Keese, sócio da consultoria Roland Berger Strategy Consultants, sobre o mercado brasileiro de reposição automotiva.

Apesar de ter como principal foco o mercado de autopeças, esse estudo revelava um dado inédito até então: o tamanho do fatia do bolo que correspondia ao mercado de som e acessórios automotivos.

Segundo o estudo de Keese, essa fatia correspondia a dois bilhões de reais em moeda da época, o correspondente a R$ 2,68 bilhões em valores atualizados depois de quatro anos, período durante o qual a inflação atingiu 34,21% de acordo com o IPCA (Índice Nacional de Preços ao Consumidor Amplo).

Em março do ano seguinte, o consultor da Roland Berger foi destaque no primeiro dia da segunda edição do ENAN, quando apresentou durante o jantar uma palestra cujo tema foi “Tendências no mercado brasileiro de acessórios automotivos”.

Mercado em detalhes

Na sua palestra, Stephan Keese detalhou o estudo publicado ano no anterior, mantendo em 10% o valor da parcela do mercado total relativa ao segmento de som e acessórios.

Segundo ele, as principais categorias desse segmento eram rodas de alumínio, multimídia (players, amplificadores, alto-falantes, etc.), conforto e segurança (travas, alarmes, acionadores elétricos de vidros, etc.), personalização (“tuning”) e equipamentos de transporte (engates, racks, bagageiros, etc.).

O estudo apontava que os consumidores de acessórios eram, em sua maioria, jovens, predominantemente do sexo masculino, com idade entre 20 e 30, pertencentes às classe sociais B e C e com maior acesso à crédito.

Entre os principais “drivers” de crescimento do consumo, o consultor da Roland Berger listava o lançamento de novos produtos (principalmente do segmento de “infotainment”); o crescimento das vendas online, muito representativas no setor de acessórios automotivos; o aumento da importância da classe C; a facilidade de acesso ao crédito para financiamento automotivo e a adaptação dos novos atributos dos carros luxo a modelos de outras categorias.

Já naquela época, Keese alertava para o fato de as concessionárias autorizadas estarem assumindo um papel cada vez maior na venda de acessórios, à medida que buscavam novas fontes de receita. Sua estimativa era de que, em 2016, as vendas em concessionárias representassem uma fatia equivalente a 23% do total do mercado, contra 17% em 2010. Em contrapartida, as lojas independentes teriam sua participação reduzida de 83% para 77%.

O principal motivo apontado pelo estudo como propulsor desse crescimento da participação das concessionárias era o reconhecimento dos acessórios como importante fonte adicional de receita por parte delas, pressionadas pelo encolhimento da margem na comercialização de veículos 0km.

Segundo ele, nos Estados Unidos, um concessionário médio gera mais de 260 mil dólares em vendas anuais de acessórios para compradores de carros novos, valor muito distante do obtido pelos colegas do Brasil.

Stephan Keese previa que, enquanto as concessionárias iriam aumentar a sua participação à medida em que novos compradores passassem a comprar e financiar acessórios no momento da compra de um carro novo, as lojas independentes iriam rapidamente passar a servir o segmento de carros usados.

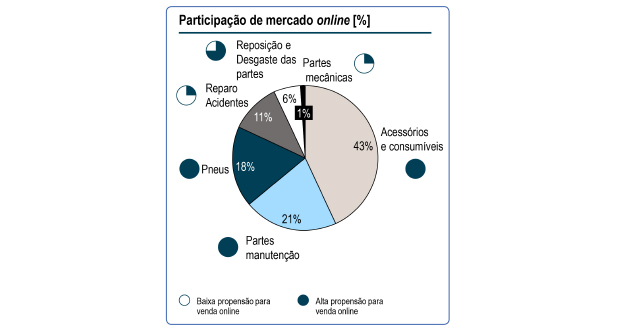

Um aspecto importante do mercado de som e acessórios destacado pelo consultor da Roland Berger era a alta importância do canal online para a sua comercialização, prevendo um crescimento significativo para esse canal.

Por outro lado, ele também fazia uma ressalva, apontando que mesmo em mercados maduros as vendas pela Internet tipicamente representam apenas 2 a 3% do total movimentado pelo varejo. “Mesmo quando não compram online, consumidores (e profissionais) utilizam a Internet para pesquisar e comparar preços”, ressaltava.

A apresentação do estudo era finalizada com uma previsão: tanto o mercado de autopeças de reposição como o de acessórios continuariam a crescer, enquanto enfrentavam mudanças estruturais significativas. E entrava em detalhes, prevendo o crescimento contínuo do mercado de acessórios em linha com crescimento geral, a mudança e profissionalização do modelo de distribuição de acessórios e a adoção de um forte foco no segmento de carros usados e nas classes sociais B e C, à medida que OEMs e concessionárias aumentassem sua presença no mercado de acessórios para veículos novos.

Novo estudo

No início do mês de outubro deste ano, a distribuidora DPK, do grupo D Paschoal, realizou no hotel InterContinental, em São Paulo, o seu 1º Fórum de Inovação, durante o qual foi para apresentado o resultado de um novo estudo feito pela Roland Berger, denominado “Novas tecnologias e tendências no mercado brasileiro de reposição”.

“O mercado brasileiro de reposição está crescendo apesar da crise e será fortemente impactado pela digitalização”, resumiu Frederik Eilers, consultor sênior da Roland Berger. Segundo o estudo, o mercado brasileiro de reposição tende a crescer 4,6% ao ano.

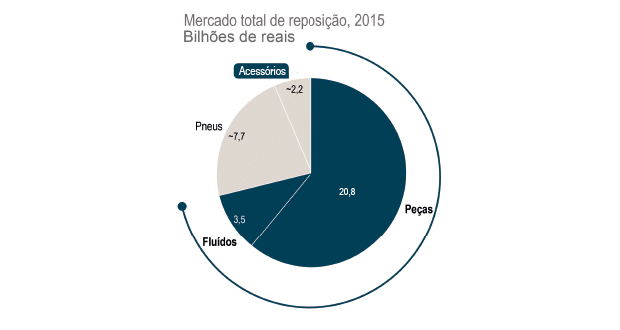

A parcela do segmento de som e acessórios é estimada em R$ 2,2 bilhões, cerca de 6,5% do total do mercado, que soma R$ 34 bilhões, abrangendo também os segmentos de pneus e de peças e fluidos.

O estudo aponta que o crescimento do mercado será impulsionado pelo comportamento do consumidor e da frota, e que a crise representa uma oportunidade de curto prazo. Os fatores listados como principais influenciadores são o perfil da frota de veículos do Brasil, com idade média de cerca de 10 anos, e controles técnicos e ambientais previstos em lei.

Segundo a Roland Berger, as vendas online apresentam diversas oportunidades, como o rápido crescimento da penetração dos smartphones; a boa acolhida a novos modelos de negócio online em outros segmentos de mercado; o desenvolvimento positivo das vendas online de acessórios e a oportunidade de obtenção de ganhos de eficiência em processos de busca, logística, bem como nas transações em si.

De acordo com o estudo, a venda de acessórios e consumíveis representava nada menos do que 43% do total das vendas do mercado de produtos automotivos online, conforme dados de 2013.

Oportunidades num mercado conectado

O consultor da Roland Berger destacou que uma das dimensões de inovação previstas para os próximos anos será focada em negócios voltados à utilização intensiva de dados, usando carros conectados.

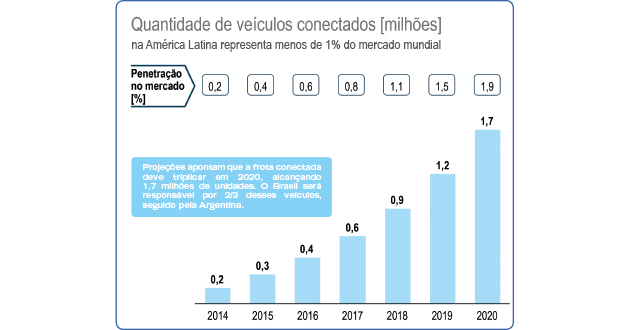

Segundo o estudo, os veículos conectados ainda são um nicho na América Latina com menos de 1% do mercado mundial, em função da alta participação de carros de entrada com baixa adoção de inovação técnica.

No entanto, isso deve começar a mudar rapidamente. Projeções apontam que a frota conectada deve triplicar até 2020, alcançando 1,7 milhão de veículos, com o Brasil sendo responsável por 2/3 desse volume, seguido pela Argentina.

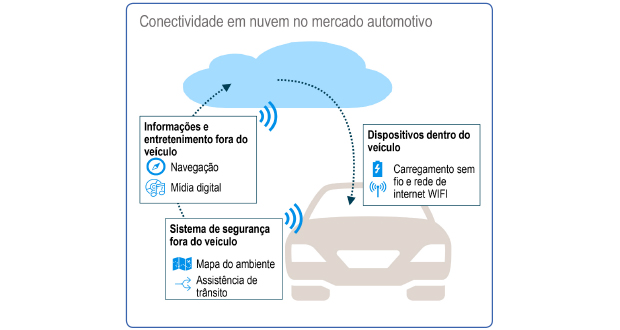

O estudo prevê veículos cada vez mais conectados tanto dentro quanto fora do ambiente dos ocupantes. Dentro do veículo, os dispositivos estarão conectados para melhorar experiência e garantir integração de informações, enquanto que fora do veículo devem ser destacados os serviços alavancados por utilização de dados em nuvem (como no caso de assistência em caso de acidentes e problemas mecânicos).

Como exemplos de conectividade em nuvem no mercado automotivo, são apontados casos que podem ser excelentes oportunidades para o mercado de acessórios, como a oferta de informações e entretenimento originadas fora do veículo, sistemas de segurança fora do veículo e dispositivos dentro do veículo que permitem o acesso à Internet sem fio (Wifi) e o carregamento sem fio de dispositivos móveis.

Com a popularização desses tipos de aplicações, tende a haver demanda para produtos que permitam atualizar veículos mais antigos ainda em circulação, a exemplo do que já acontece em outros mercados mais desenvolvidos.

Um exemplo apresentado foi o do adaptador Mercedes me, lançado em 2014 para veículos Mercedes-Benz fabricados a partir de 2002, que permite oferecer programas de manutenção individual e diagnóstico remoto via conexão com smartphone ou com SIM-card próprio.

Para aproveitar as oportunidades desse mercado em evolução e cada vez mais digital e conectado, o estudo da Roland Berger apresentado pela DPK enfatiza que os players terão que estar prontos para um processo de transformação radical, passando a ter o desenvolvimento orientado para o cliente (e não para o produto), um processo de inovação rápido, marketing focado em conversão e abordagem de vendas integrada, entre outros.

Mudanças em quatro anos

Comparando o conteúdo de um estudo com o outro, o ponto que chama mais atenção é o “encolhimento” da fatia atribuída ao segmento de som e acessórios nos quatro anos decorridos entre a apresentação do primeiro e do segundo.

Enquanto a pesquisa apresentada em 2012 estimava em aproximadamente R$ 2 bilhões a participação referente ao nosso segmento, a de 2016 avalia que o mercado de equipamentos de som e acessórios automotivos representa aproximadamente R$2,2 bilhões.

Embora à primeira vista um crescimento da ordem de 10% possa ser interpretado como positivo, é preciso levar em conta a inflação de 34,21% acumulada do período, de acordo com o IPCA – Índice Nacional de Preços ao Consumidor Amplo.

Considerando esse índice, os R$ 2 bilhões de 2012 precisariam ser R$ 2,68 bilhões em valores atualizados. Como o novo estudo avalia em R$ 2,2 milhões a fatia do segmento no aftermarket, é possível concluir que houve uma perda de faturamento da ordem de R$ 480 milhões, quase meio bilhão de reais. Com isso, a participação dos acessórios cairia de 10% do total em 2012 para cerca de 6,5% em 2016.

Na verdade, esse “encolhimento” não é nenhuma grande surpresa. Como não adianta reclamar do leite derramado, a única alternativa ao nosso alcance é botar mãos à obra para recuperar o que foi perdido. Com a fibra e a garra que são peculiares aos empresários de som e acessórios automotivos, em breve o segmento estará crescendo e recuperando o que foi perdido.

Texto: Amadeu Castanho Neto

Imagens: Divulgação

Portal Revista AutoMOTIVO Tudo sobre Carros, Som e acessórios

Portal Revista AutoMOTIVO Tudo sobre Carros, Som e acessórios

Gostaria de saber como está o fatiamento do mercado por marca, vocês teriam essa informação?